(このページでは、個人顧客を相手方とするFX取引に係る証拠金規制について説明しております。法人顧客を相手方とする店頭FX取引に係る証拠金規制についての説明はこちらをご覧ください。)

2007年~2008年頃から、外国為替証拠金取引(以下、このページにおいて「FX取引」といいます。)では、取引の高レバレッジ化が目立つようになり、金融庁では

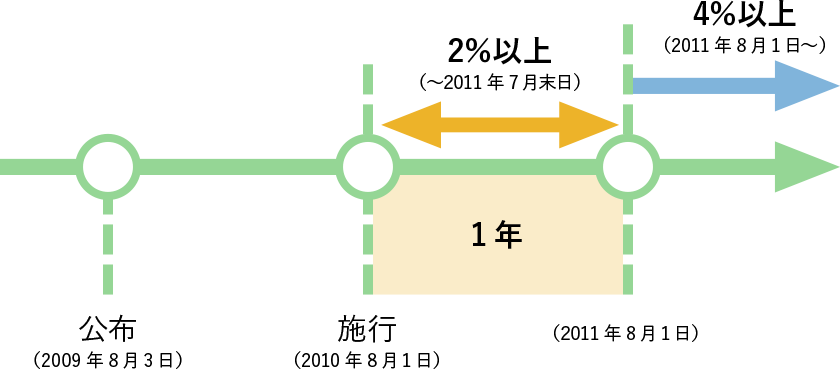

の観点から問題があると考え、また、この頃には内外の金利差が縮小しており、一層の高レバレッジ化の進展が危惧されたこと等から、区分管理方法の信託への一本化、ロスカット・ルールの整備・遵守の義務化と併せてFX取引全体を健全化に進ませる取組みとして、金融商品取引業等に関する内閣府令(以下、このページにおいて「金商業等府令」といいます。)を改正し、業者等に対して、個人顧客を相手方とするFX取引において、取引の額(想定元本)の4%以上(施行(2010年8月1日)後1年間は2%

、以下このページにおいて同じです。)の証拠金の預託を受けず当該顧客にFX取引を行わせることを禁止しました。※1

すなわち、2010年8月1日から1年間はレバレッジの上限は50倍、2011年8月1日以降は上限が25倍となったのです。

※14%以上の証拠金の預託を受けることが義務付けられるのは、新規建玉時及び営業日ごとに業者等が一日一回以上定める一定の時刻においてです。

当該規制の対象は、個人※2顧客(以下、このページにおいて「顧客」といいます。)とした、FX取引を含む通貨関連デリバティブ取引※3(通貨オプション取引については、顧客がオプションを売る立場となる取引に限ります。以下、このページにおいては、FX取引について説明を行います。)であり、店頭取引、取引所取引の両方にかかる規制となっております(法人顧客を相手方とする店頭FX取引に係る証拠金規制については、こちら)。なお、既存のポジションを決済するために行う取引には適用されません。

※2ここでいう個人は、金融商品取引法第2条に規定する定義に関する内閣府令第10条第1項第24号ロ(1)に掲げる要件に該当する業務執行組合員等(同項第23号)として通貨関連デリバティブ取引を行う場合における当該業務執行組合員等を除く、通常考えられる自然人としての個人(特定投資家を含みます。)を指します。※3通貨関連市場デリバティブ取引(金商業等府令第123条第3項)、通貨関連店頭デリバティブ取引(金商業等府令第123条第4項)又は通貨関連外国市場デリバティブ取引(金商業等府令第123条第5項)をいいます。

当該規制のため、金商業等府令の改正により、次の2点が禁止行為(金商業府令第117条第1項第27号及び第28号)として追加されました。

(a.)が新規建玉時、(b.)が営業日ごとの証拠金率判定時刻に係る規定で、業者等は、それぞれのタイミングにおいて、(a.)については直ちに、(b.)については速やかに取引額の4%以上の証拠金の預託を受けることなく、顧客に取引を継続させることができなくなります。

※4証拠金の額に取引を決済した場合に顧客に生ずることとなる利益の額(以下、このページにおいて「評価益」といいます。)を加え、又は取引を決済した場合に顧客に生ずることとなる損失の額(以下、このページにおいて「評価損」といいます。)を減じて得た額(未払手数料については、既に確定したものについては、実預託額から控除されます。)※5 ※6取引の額(いわゆる想定元本)に4%を乗じた額※7※7「約定時必要預託額」、「維持必要預託額」、並びに「約定時必要預託額」及び「維持必要預託額」のいずれについても、以下、このページにおいて「必要証拠金額」といいます。

2.(a.)は、新規取引を行う際に、取引の額の4%以上の証拠金を預託させなければならないというものです。

金商業等府令第117条第1項第27号において「実預託額が約定時必要預託額に不足する場合に、当該契約の締結後直ちに当該顧客にその不足額を証拠金預託先に預託させることなく、当該契約を継続する」ことを禁止するという表記がなされているのは、例えば、取引所取引において、金融商品取引所又は金融商品清算機関に預託するために通常合理的に必要な期間を排除しないためのものであり、そのような合理的な理由なく時間的な猶予を許容する趣旨ではないことに留意する必要があります。例えば、顧客が新規取引を行う際、その日のうちに決済を行うこと(日計り取引)を想定して、証拠金を預かることなく、取引をさせるといった行為は認められません。

ちなみに、FX取引においては通常、業者等が顧客から取引前に必要な証拠金額を預かる前受け制を採っています。

【例】

米ドル/日本円 1万米ドルを1米ドル100円00銭で新規に買うという取引の場合、

取引の額(想定元本)は、100円00銭 × 1万 =

100万円

必要証拠金額(約定時必要預託額)は、100万円 × 4% = 4万円

2.(b.)は、営業日ごとの証拠金率判定時刻において、実預託額が必要証拠金額を下回った場合には、速やかに不足額を預託させなければならないというものです。

証拠金率判定時刻は、例えばニューヨーク・クローズ等、業者等の判断により業者等ごとに定めることが可能であり、また、顧客ごとに定めることも可能でありますが、少なくとも1営業日に1回以上定めるものであり、業者等が恣意的に変更することなく、継続して適用することが求められます。

(不足額の充当)

証拠金率判定時刻において、実預託額が必要証拠金額を下回った場合には、その時点で計算された不足額について、速やかに(1営業日といった事務処理に通常合理的に必要な期間内に)顧客に預託させる方法又は顧客に既存取引の一部を決済させる方法により当該不足額を充当するか、もしくは全部決済を行わなければなりません。

証拠金率判定時刻において、実預託額が必要証拠金額を下回った場合に、追加の証拠金を求めることなく、直ちに既存取引の全部又は一部を業者等側で強制的に決済する方法も考えられますが、その場合は、あらかじめその方法について顧客に説明を行い、合意を得ていることが前提となります。

一方、証拠金率判定時刻において、不足額が生じていた場合に、相場の変動による建玉の評価損の回復を待つといった運用は適当ではなく、業者等が事務処理に通常合理的に必要な期間内に定めた当該不足額の充当期限を迎えた時点で、相場の変動により評価損が減少し、実預託額が必要証拠金額に不足する状態が解消されていたとしても、いったん認識された当該不足額について追加預託又は既存取引の一部を決済することにより充当するか、全部決済を行わなければなりません。

【例】

米ドル/円を100円00銭で1万米ドルの買ポジションを保有していた場合、取引額は、100円00銭 × 1万 =

100万円であるので、その4%の4万円が証拠金として必要になります。証拠金率判定時刻が毎営業日午前7時であるとき、

ある日の午前7時時点(Xとします。)で1米ドル99円00銭であるとすると、

(99円00銭 - 100円00銭) × 1万 = ▲1万円が不足金額となります。

この不足金額1万円について、事務処理に通常合理的に必要な期間内に、顧客から入金してもらうか、反対売買することにより充当しなければなりません。この場合において、

<ケース1>

Xで計算された不足金額を追加する期限(Yとします。)を迎えた時点で、相場が好転し1米ドル=101円00銭になっていた場合、

(101円00銭 - 100円00銭) × 1万

= + 1万円となります。このように評価損が消えて逆に評価益が発生している状況になったとしても、Y時点においては、X時点に計算された不足金額1万円を充当する必要があります。

<ケース2>

Yを迎えた時点で、相場がさらに円高に進み、1米ドル=98円00銭となっていた場合の評価損は、

(98円00銭 - 100円00銭) × 1万 =

▲2万円となりますが、Y時点ではX時点に計算された不足金額1万円を充当すれば足ります。

(補足)

ただし、その後、同ポジションを決済することなく、次の証拠金率判定時刻(X+1とします。)を迎えた場合、X+1時点で99円00銭を下回っていたとすれば、X+1で算出された不足額を、X+1に対する追加期限(Y+1とします。)までに差し入れる必要があります。(例えば、X+1において98円00銭の場合、評価損は(98円00銭 - 100円00銭)

× 1万 = ▲2万円となりますが、Yにおいて1万円の証拠金の追加がなされ、証拠金額が5万円となっていることから、4万円

-(5万円-2万円)=1万円がY+1までに差し入れるべき不足金額ということになります。)

(ロスカット取引との関係)

証拠金率判定時刻において、実預託額が必要証拠金に対して不足しており、事務処理のために通常合理的に必要な期間内において不足額の充当を求めている最中であったとしても、相場の変動により、ロスカット・ルールに抵触することとなれば、適切にロスカット取引を行わなければなりません。※8

証拠金率判定時刻は少なくとも1営業日に1回求められるものですが、これは1日1回以上定めた時刻において取引の額の4%以上の証拠金を預かっているかを確認することを求めるものであり、1日1回ロスカット水準に達しているかどうかを判定すればいいということを意味しているものではありません。ロスカット取引は、証拠金率判定時刻とは関係なく各業者等が顧客から預かった証拠金を超える損失が出ないように価格変動リスクや流動性リスク等を勘案して適切な水準及びロスカット判定間隔を定めて実行することが求められます。

※8ロスカット・ルールの整備・遵守の義務付けについてはこちら

(実預託額)

証拠金等に取引を決済した場合に顧客に生ずることとなる評価益を加え、又は評価損を減じて得た額をいいます。評価益又は評価損には、スワップポイント(通貨間の金利差調整額)の評価益又は評価損を含みます。また、未払手数料については、既に確定したものについては、実預託額から控除されます。

(定額証拠金方式)

必要証拠金額は、取引の額に100分の4を乗じて得た額に「外国為替相場の変動を適切に反映させた額」とすることも認められておりますが、これは、例えば「1取引単位当たり○○万円」というような、いわゆる定額方式を採用している業者等の実務面を考慮したものであり、一定のルールに従って、合理的な範囲内で特定の時点における為替レートを基に算出した必要証拠金額を一定期間用いることが認められています。なお、定額方式による証拠金額は、今回の制度の趣旨から考えると必要証拠金額が取引の額×4%を下回ったことを以って見直しを行うといったルール設定を行うのではなく、見直しを行い証拠金額を変更する間においても常に取引の額に4%を乗じた額を下回らないように留意しなければなりません。

(複数の取引を行っている場合の証拠金の計算方法)

顧客が複数の取引を同時に行っている場合の証拠金の計算は、取引ごとに計算する方法、複数の取引を顧客ごとに一括して計算する方法のどちらも認められております。

(両建取引等について)

同一通貨ペアで売り及び買いの両方の建玉を持つ両建取引がある場合、その部分についての証拠金等については、売り買いの取引額を比較してどちらか多い額を基準として必要証拠金額を算出できることとしております。同一通貨ペアで対当する建玉が複数ある場合は、その通貨ペアごとに計算することとなります。

また、例えば、ユーロ/円の1万ユーロ買い、ユーロ/米ドルの1万ユーロ売りを行った場合、これを米ドル/円の買いと認識して証拠金料率を乗じるBOE(バンク・オブ・イングランド)方式は認められず、あくまで同一通貨ペアで対当する建玉がある場合に限り、その部分について少なくない額を基準とすることが認められております。

【例】

米ドル/円を100円03銭で1万米ドル買い建てしたポジション と

同じく米ドル/円を

100円00銭で3万米ドル売り建てしたポジションが両建てとなっていた場合

売り買いの取引の額を比較して多い額を基準とするので、

買い: 100円03銭 × 1万

= 100万300円

売り: 100円00銭 × 3万 = 300万円

となるため3万米ドル売りの取引金額300万円を基準として、その4%であるので

300万円 × 0.04 =

12万円 が必要証拠金となります。

(代用有価証券)

業者等によっては、業者等が顧客から預託を受けるべき証拠金の全部又は一部について、有価証券をもって代用することを認めている場合がありますが、その代用価格は、国内の取引所取引の場合は、その取引を行う金融商品取引所における、店頭取引及び外国取引所取引の場合は、いずれか一つの金融商品取引所における金融商品取引所等に関する内閣府令第68条第2項に規定する額※9とされております。

※9金融商品取引所が、金融商品取引法(以下このページにおいて「法」といいます。)第149条第1項※10の認可(その開設する取引所金融商品市場における市場デリバティブ取引の全部又は一部に関し、他の金融商品取引清算機関に金融商品債務引受業を行わせる旨を定款又は業務規程で定めた場合にあっては、法第156条の12※11の認可)を受けて定める基準日の時価に株価については100分の70、その他については当該取引所が同項の認可を得て定める率を乗じた額を超えない額※10「金融商品取引所は、定款、業務規程又は受託契約準則を変更しようとするときは、内閣総理大臣の認可を受けなければならない。」と定められています。※11「金融商品取引清算機関は、定款又は業務方法書を変更しようとするときは、内閣総理大臣の認可を受けなければならない。」と定められています。

金融商品取引業等に関する内閣府令の一部を改正する内閣府令は、平成21年8月3日に公布、平成22年8月1日から施行されましたが、施行の日から起算して1年を経過する日までの間は、証拠金率を2%とする経過措置が設けられておりました。

注意事項等

(金商業等府令 等) https://www.fsa.go.jp/news/21/syouken/20090731-6.html

ロ

当該個人が業務執行組合員等であって、次に掲げる全ての要件に該当すること(イに該当する場合を除く。)。

(1)

直近日における当該組合契約、匿名組合契約若しくは有限責任事業組合契約又は外国の法令に基づくこれらに類する契約に係る出資対象事業により業務執行組合員等として当該個人が保有する有価証券の残高が十億円以上であること。

次に掲げる要件のいずれかに該当するものとして金融庁長官に届出を行った法人(存続厚生年金基金を除き、ロに該当するものとして届出を行った法人にあっては、業務執行組合員等(組合契約を締結して組合の業務の執行を委任された組合員、匿名組合契約を締結した営業者若しくは有限責任事業組合契約を締結して組合の重要な業務の執行の決定に関与し、かつ、当該業務を自ら執行する組合員又は外国の法令に基づくこれらに類する者をいう。ロ及び第二十四号において同じ。)として取引を行う場合に限る。)

イ

当該届出を行おうとする日の直近の日(以下この条において「直近日」という。)における当該法人が保有する有価証券の残高が十億円以上であること。

ロ

当該法人が業務執行組合員等であって、次に掲げる全ての要件に該当すること(イに該当する場合を除く。)。

(1)

直近日における当該組合契約、匿名組合契約若しくは有限責任事業組合契約又は外国の法令に基づくこれらに類する契約に係る出資対象事業により業務執行組合員等として当該法人が保有する有価証券の残高が十億円以上であること。

(2)

当該法人が当該届出を行うことについて、当該組合契約に係る組合の他の全ての組合員、当該匿名組合契約に係る出資対象事業に基づく権利を有する他の全ての匿名組合契約に係る匿名組合員若しくは当該有限責任事業組合契約に係る組合の他の全ての組合員又は外国の法令に基づくこれらに類する契約に係る全ての組合員その他の者の同意を得ていること。

第1項第21号の2の「通貨関連市場デリバティブ取引」とは、通貨を対象とする市場デリバティブ取引であって、法第2条第21項第1号若しくは第2号に掲げる取引又は同項第3号に掲げる取引(同号に規定する権利を行使することにより成立する取引が同号イに掲げる取引又は同号ロに掲げる取引(同項第1号又は第2号に掲げる取引に係るものに限る。)であるものに限る。)をいう。

第1項第21号の2の「通貨関連店頭デリバティブ取引」とは、通貨を対象とする店頭デリバティブ取引であって、法第2条第22項第1号若しくは第2号に掲げる取引又は同項第3号に掲げる取引(同号に規定する権利を行使することにより成立する取引が同項第1号、第2号又は第3号イに掲げる取引であるものに限る。)をいう。

第1項第21号の2の「通貨関連外国市場デリバティブ取引」とは、外国市場デリバティブ取引であって、第3項に規定する通貨関連市場デリバティブ取引と類似の取引をいう。